Lohnt sich ein Robo-Advisor?

Inhalt

Um zu prüfen, ob sich ein Robo-Advisor lohnt, ist es wichtig zu verstehen, was ein Robo-Advisor genau macht. Das erklärt sich eigentlich schon durch den Namen selbst: Robo steht für Roboter, also etwas Automatisiertes und Advisor bedeutet auf Deutsch Berater.

Es handelt sich bei einem Robo-Advisor also um einen automatisierten, digitalen Berater, der bei der Geldanlage assistiert.

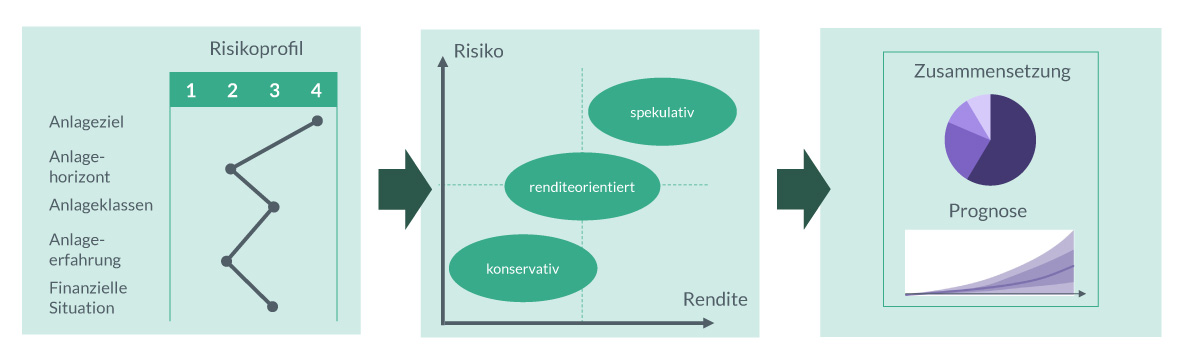

Das funktioniert folgendermaßen: Zunächst werden persönliche Daten abgefragt wie etwa Alter, Einkommen und Risikobereitschaft. Anhand dieser Daten wird eine persönliche Risikokennzahl berechnet, welche angibt, wieviel Risiko man bei einer Geldanlage eingehen möchte und kann. Im letzten Schritt baut der Robo-Advisor dann ein Portfolio aus mehreren Wertpapierfonds, welches auf diese individuelle Risikokennzahl und die eigene Ertragserwartung angepasst ist.

Inhalt

Günstig und bequem für jedermann?

Ein Robo-Advisor übernimmt somit die Aufgaben eines Bankberaters – nur eben komplett digital und meistens auch günstiger: Robo-Advisor investieren in der Regel in bereits bestehende ETF-Portfolios. Diese ETF‘s, also börsengehandelte Fonds, bilden passiv einen Index nach. Für diese Produkte fallen für einen Anleger nur niedrige Gebühren von etwa 0,25 % jährlich an, da ja kein aktiver Fondsmanager zu bezahlen ist. Bei diesem liegen die Gebühren etwa zwischen 1,5 % bis 2 % pro Jahr.

Ein Robo-Advisor lockt weiterhin mit einem geringen Aufwand für den Anleger:innen, da man seine Daten bequem von zu Hause aus eingeben kann, ohne einen Termin beim Bankberater oder der Bankberaterin machen zu müssen. Ein weiterer Plus-Punkt ist, dass der Mensch als potentielle Fehlerquelle ausgeschlossen ist: Der Roboter lässt sich natürlich nicht von Emotionen, Vorahnungen oder Provisionen leiten, sondern agiert objektiv.

Sofern man sich den Mindestanlagebetrag, der unserer Meinung nach in den meisten Fällen noch zu hoch angesetzt ist, leisten kann, kann jeder Gebrauch von dieser Technologie machen.

Bei EVERGREEN kann man ab 1 Euro Anlagesumme beginnen. Egal, ob als Einmaleinzahlung oder als Sparplan.

Die Stolperfallen

Auf den ersten Blick erscheint ein Robo-Advisor als eine sehr kostengünstige Möglichkeit, um ein Vermögen aufzubauen. Allerdings sollte man die 0,75 % bis 1 % Servicegebühr, die der Robo zusätzlich zu den ETF-Gebühren verlangt, nicht außer Acht lassen: Der Kostenvorteil — gegenüber den Kosten eines aktiven Fondsmanagers – verschwindet durch diese Servicekosten nämlich teilweise wieder oder gar komplett. Zusätzlich erscheint die Höhe der Servicegebühren für eine einmalige Leistung der Portfolio-Zusammenstellung und anschließendem automatisierten Rebalancing etwas übermäßig.

Man sollte außerdem nicht vergessen, dass oftmals nicht alle Kosten eines Robo-Advisor (die ETFs verwenden) auf einen Blick erfassbar sind. In manchen Fällen sind die ETF-Gebühren nämlich weit höher als durchschnittlich angegeben: Die Total Expense Ratio (TER), welche eigentlich über alle Kosten eines ETF Auskunft geben soll, enthält nämlich – anders als der Name vermuten lässt — nicht alle ETF-Gebühren. Unter anderem werden die Transaktionskosten nicht berücksichtigt, die entstehen, wenn der ETF das Portfolio auf den Index, welchen es abbildet, anpasst.

Weiterhin lohnt es sich einen Blick auf die bereits erwähnte Statik der Portfolios zu werfen. Der Robo-Advisor errechnet eine individuelle Risikokennzahl, mit welcher die Anteile von Anleihen und Aktien im Portfolio danach bestimmt wird, wie risikoreich die Investition gestaltet werden soll. Sobald diese Kennzahl steht, bleibt diese Zusammensetzung dauerhaft dieselbe. Das bedeutet, dass man als vorsichtiger Anleger oder Anlegerin mit geringem Aktien-Anteil in Phasen, in denen die Aktien steigen, weniger stark an diesem Hoch partizipieren kann. Andersrum muss man dann als risikofreudiger Anleger oder Anlegerin mit hoher Aktien-Quote bei fallenden Kursen zusehen, wie man unvermeidlich mit hinunterrutscht.

Die Robo-Advisor werden derzeit noch zu stark als weiterer Vertriebsweg verstanden, der Wertpapierportfolios an Privatanleger:innen bringen soll. Dies ändert aber an den Grundproblemen des Portfoliomanagements wenig. Von daher sollte man sich eingehend mit der verfolgten Anlagestrategie des Robos beschäftigen, da diese einen direkten Einfluss auf die eingegangenen Risiken und die Ertragserwartung hat.

Doch zur Bank?

Zusammenfassend kann man sagen, dass ein Robo-Advisor also vor allem mit niedrigen Gebühren und wenig Aufwand für die Anleger:innen lockt. Man sollte sich allerdings gut überlegen, ob einem die Gebühren den doch sehr geringen Arbeitsaufwand des Robos wert sind und man bereit ist, auch eventuelle versteckte Gebühren in Kauf zu nehmen. Zuletzt bleibt noch die Frage offen, ob eine statische Portfoliozusammensetzung wirklich sinnvoll ist, wenn diese nicht auf die aktuellen Marktgegebenheiten reagieren kann.