Zinsen und nun? Der Geldanlage-Guide zur Rückkehr der Zinsen

Zinserhöhung um Zinserhöhung: Noch nie seit Einführung des Euros war der Einlagenzins der Europäischen Zentralbank so hoch wie derzeit. Und ein Ende des Zinserhöhungszyklus scheint noch nicht gekommen zu sein. Plötzlich gibt es wieder gute Zinsen auf manche Tages- und Festgeldkonten. Lohnen sich also Aktien angesichts der attraktiven Zins-Möglichkeiten überhaupt noch, sind sie das Risiko wert? Genau damit beschäftigen wir uns in diesem Beitrag und das Ergebnis wird Dich sicherlich überraschen.

Eine kurze Geschichte der Zinspolitik:

Wenn Du zu den vielen jungen Erwachsenen gehörst, die erst nach der Finanzmarktkrise von 2008 volljährig wurden, dann sind für dich Niedrig‑, Null- und sogar Negativzinsen die Normalität. Dabei ist diese Normalität eigentlich eine Anomalie. Anfang der 90er Jahre lag der Zinssatz für Einlagen bei der Bundesbank bei um die 8 Prozent. Wenn man sich die Geschichte anschaut, sind positive Zinsen nicht die Ausnahme, sondern die Regel. Allerdings haben die letzten 10 Jahre, geprägt durch Nullzinsen, unser Bild verschoben.

Das Gute daran ist, dass es zwar für Dich vielleicht die erste Hochzinsphase ist, aber nicht für den Kapitalmarkt. Es gibt genug Zahlen, Daten und Fakten, um zu analysieren und zu verstehen, wie verschiedene Spar- und Anlagestrategien in der Vergangenheit performt haben und für welche Sparziele sich nun risikofreie Zinsanlagen und risikoreichere Renditebringer eignen.

Jetzt nur noch in Zinsprodukte investieren?

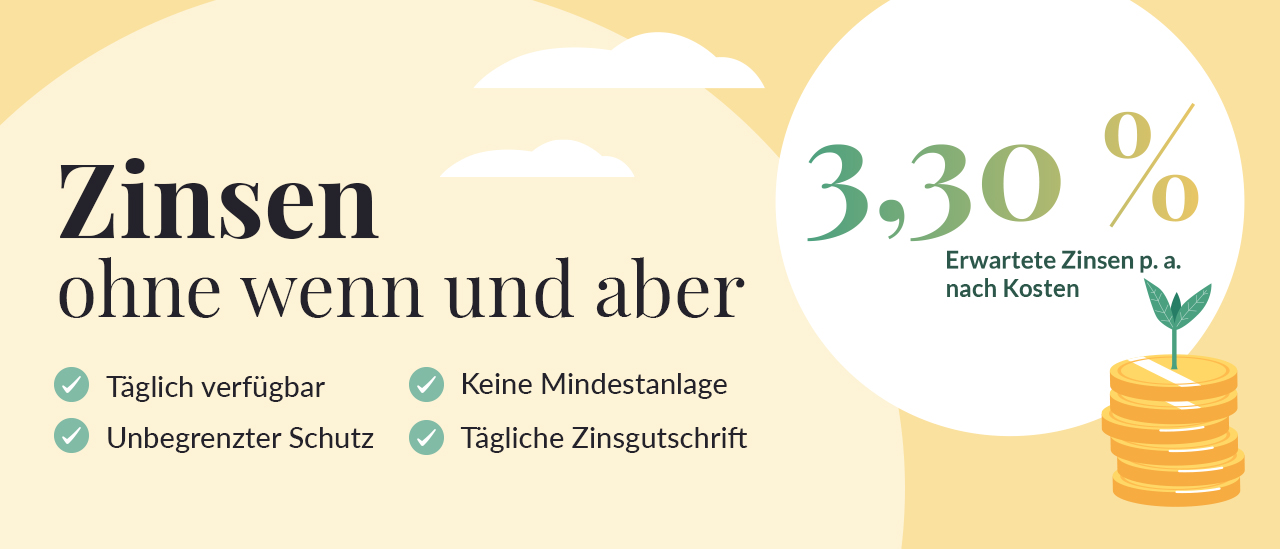

Die gestiegenen Zinsen machen Zinsprodukte, wie Tagesgeld, Festgeld und Geldmarktfonds, wieder attraktiv. Plötzlich vermehrt sich das Geld ohne Risiko und so stellt sich klar die Frage, ob man jetzt nur noch in Zinsprodukte investieren sollte. Die Antwort ist einfach: Nein.

Zinsangebote eignen sich vor allem, wenn sie als „Parkplatz“ für Geld genutzt werden, das kurzfristig verfügbar sein soll. Wer aber Vermögen aufbauen will, sollte sich die Renditechancen der Kapitalmärkte nicht entgehen lassen. Hinzu kommt, dass immer der Realzins beachtet werden muss. Während es für das Geld auf dem Tagesgeldkonto oder für das Festgeld zwar die versprochenen Zinsen gibt, sinkt durch die Entwicklung der Inflation die Kaufkraft des Geldes.

Die Rechnung dazu ist relativ einfach: Sind die Zinsen geringer als der Preisanstieg durch die Inflation, dann ist der Realzins negativ. Das heißt: Sparer haben zwar – dank der Zinsen – mehr Geld, doch können sich durch die Inflation weniger damit weniger kaufen. Das macht den langfristigen Vermögensaufbau mit einem Zinsprodukt fast unmöglich.

Im Gegensatz zu Zinsprodukten werfen Aktien (und in Teilen Anleihen) historisch betrachtet langfristig höhere Renditen, oberhalb der Inflation, ab. So liegt die Prämie für das Risiko, dass man mit einem Aktieninvestment eingeht, durchschnittlich zwischen 7 und 9 Prozent pro Jahr. In der Grafik sieht man gut, wie sich die verschiedenen Anlageklassen – Anleihen, Geldmarkt (Zinsprodukt) und Aktien – über die letzten 23 Jahre entwickelt haben. Trotz der zeitweise schlechten Entwicklung des Aktienmarktes konnte man sein eingesetztes Kapital in den 23 Jahren fast verdreifachen.

Langfristig denken und nach Zielen investieren

Wie die Grafik der historischen Wertentwicklung der Anlageklassen zeigt, ist eine langfristige Perspektive beim Investieren essenziell. Es ist wichtig, sich nicht von kurzfristigen Marktschwankungen oder Schlagzeilen beirren zu lassen. Das heißt nicht, dass ein Zinsprodukt keine Berechtigung hat, nur für die Altersvorsorge und andere langfristige Sparziele ist es weniger gut geeignet. Grundsätzlich kann man folgende Zeithorizonte und damit einhergehende Anlagestrategien definieren:

Hinweis: Vergangenheitsbezogene Daten sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die Darstellungen berücksichtigen keine Kosten, die bei der Geldanlage anfallen können, oder Steuern auf Erträge.

Hinterlasse einen Kommentar